BFH: Schenkungsteuer für die Werterhöhung von GmbH-Anteilen ist nicht unbedingt berechtigt

Eine Einzahlung eines Anteilseigners A in die Kapitalrücklage einer Kapitalgesellschaft führt nicht immer zur Erhöhung des Werts der Einlagen anderer Gesellschafter. Wenn die Gesellschafter beschließen, dass die Einzahlungen sowohl im Falle einer Ausschüttung als auch im Falle der Liquidation als personenbezogene Kapitalrücklage allein dem Anteileigner A zusteht, dann kann es sein, dass sich der Wert der Anteile der Mitgesellschafter dadurch nicht erhöht. Dies hat der Bundesfinanzhof (BFH) mit dem Beschluss vom 06.06.2025 (Az. II B 43/24 (AdV)) entschieden.

Eine Einzahlung eines Anteilseigners A in die Kapitalrücklage einer Kapitalgesellschaft führt nicht immer zur Erhöhung des Werts der Einlagen anderer Gesellschafter. Wenn die Gesellschafter beschließen, dass die Einzahlungen sowohl im Falle einer Ausschüttung als auch im Falle der Liquidation als personenbezogene Kapitalrücklage allein dem Anteileigner A zusteht, dann kann es sein, dass sich der Wert der Anteile der Mitgesellschafter dadurch nicht erhöht. Dies hat der Bundesfinanzhof (BFH) mit dem Beschluss vom 06.06.2025 (Az. II B 43/24 (AdV)) entschieden.Im konkreten Fall ging es zunächst einmal darum, dass das Finanzamt von der Mitgesellschafterin einer GmbH Schenkungsteuer für die Werterhöhung ihrer GmbH-Anteile verlangte. Die Mitgesellschafterin beantragte die Aussetzung der Vollziehung (AdV) der Steuer, was das Finanzamt ablehnte. Bei einer Klage vor dem Finanzgericht Nürnberg erlitt die Mitgesellschafterin eine Niederlage. Der BFH hat jedoch das Urteil im Hinblick auf die AdV gekippt: Das Finanzamt hätte eine AdV gewähren müssen. In der Hauptsache, ob die Schenkungssteuer gerechtfertigt ist, ist damit aber noch nicht entschieden worden.

Erbschaftsteuer- und Schenkungsteuergesetz

Das Finanzamt und das Finanzgericht berufen sich bei ihren Entscheidungen auf § 7 Abs. 8 ErbStG (Erbschaftsteuer- und Schenkungsteuergesetz): "Als Schenkung gilt auch die Werterhöhung von Anteilen an einer Kapitalgesellschaft, die eine an der Gesellschaft unmittelbar oder mittelbar beteiligte natürliche Person oder Stiftung (Bedachte) durch die Leistung einer anderen Person (Zuwendender) an die Gesellschaft erlangt." Es ist demnach grundsätzlich möglich, dass sich der Wert eines Gesellschafteranteils erhöht, auch wenn der Gesellschafter selbst dafür keine Zahlungen geleistet hat.In diesem Fall jedoch hatte die GmbH in ihrer Satzung u. a. festgelegt: "Ein Gesellschafter nimmt an der Gewinnverteilung nur teil, wenn der Gewinn aus einer Beteiligungsgesellschaft erzielt wird, an deren Anteilserwerb sich der Gesellschafter auch durch Darlehensgewährung beteiligt hat." Die GmbH erwarb nämlich Anteile an anderen Unternehmen, was sie durch Einlagen der Mitgesellschafter finanzierte. Die Mitgesellschafterin, im Verfahren die Klägerin, hatte sich an diesen Darlehen nicht beteiligt, konnte demnach von der Verteilung der Gewinne aus den Unternehmensbeteiligungen nicht profitieren.

Zweifel des BFH

Das Finanzgericht Nürnberg, das die Aussetzung der Vollziehung der Schenkungsteuer ablehnte, argumentierte, es wäre erforderlich gewesen, den Gesellschaftsvertrag so anzupassen, dass gesellschafterbezogene Konten satzungsmäßig zulässig hätten geführt werden können. Das sah der BFH anders und schreibt im Leitsatz des Beschlusses: "Es ist bei summarischer Prüfung ernstlich zweifelhaft, ob Leistungen eines Gesellschafters in die Kapitalrücklage einer GmbH zu einer steuerbaren Werterhöhung der Anteile der Mitgesellschafter im Sinne des § 7 Abs. 8 Satz 1 des Erbschaftsteuer- und Schenkungsteuergesetzes führen, wenn die Gesellschafter vereinbaren, dass die Einzahlungen dem jeweils leistenden Gesellschafter zugeordnet werden."Der BFH betont, dass für die Aussetzung der Vollziehung nicht erforderlich ist, dass eine Klage sehr wahrscheinlich auch Erfolg hat: "Ernstliche Zweifel an der Rechtmäßigkeit eines angefochtenen Verwaltungsakts liegen bereits dann vor, wenn bei einer summarischen Prüfung des Bescheids neben den für seine Rechtmäßigkeit sprechenden Umständen gewichtige Gründe zutage treten, die Unentschiedenheit oder Unsicherheit in der Beurteilung von Rechtsfragen oder Unklarheit in der Beurteilung entscheidungserheblicher Tatfragen bewirken."

|

Erstellt von (Name) S.P. am 24.07.2025

Geändert: 25.07.2025 16:14:48

Autor:

S. P.

Quelle:

Beschluss des Bundesfinanzhofs

Bild:

Bildagentur PantherMedia / Andrey Popov

|

|

Anzeige

Buchtipp: Vermieter 1x1

Vermieter sein ist nicht leicht! Es gibt viel zu regeln und Einiges zu beachten. Der Autor Ulf Matzen will mit diesem Nachschlagewerk Vermieter über Ihre Rechte aufklären und dabei helfen, ein einträgliches Mietverhältnis mit klaren Verhältnissen zu schaffen. Vermieter 1x1 versteht sich als praktischer Leitfaden für Vermieter, der zwar juristische Hintergründe vermittelt, aber keinen unnötigen Ballast mitschleppt. Neben der Gesetzgebung berücksichtigt der Autor auch die Rechtsprechung der Gerichte. Im Anhang finden Vermieter zahlreiche Muster-Vorlagen: Von der Mieter-Selbstauskunft, über Mietvertrag, Modernisierungsankündigung oder Mieterhöhung bis zur Mietkündigung.. Mehr Informationen >>

Premium-Stellenanzeigen

INDUS Holding AG

Bergisch Gladbach bei Köln

Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH

Ulm

Fraunhofer-Informationszentrum Raum und Bau IRB

Stuttgart

Fraunhofer-Institut für Windenergiesysteme IWES

Bremerhaven

Anzeige

Buchtipp: Vermieter 1x1

Vermieter sein ist nicht leicht. Es gibt viel zu regeln und Einiges zu beachten. Vermieter 1x1 versteht sich als praktischer Leitfaden für Vermieter, der zwar juristische Hintergründe vermittelt, aber keinen unnötigen Ballast mitschleppt. Im Anhang finden Vermieter zahlreiche Muster-Vorlagen: Von der Mieter-Selbstauskunft, über Mietvertrag, Modernisierungsankündigung oder Mieterhöhung bis zur Mietkündigung. E-Book 18,90 EUR

hier bestellen >>

Vermieter sein ist nicht leicht. Es gibt viel zu regeln und Einiges zu beachten. Vermieter 1x1 versteht sich als praktischer Leitfaden für Vermieter, der zwar juristische Hintergründe vermittelt, aber keinen unnötigen Ballast mitschleppt. Im Anhang finden Vermieter zahlreiche Muster-Vorlagen: Von der Mieter-Selbstauskunft, über Mietvertrag, Modernisierungsankündigung oder Mieterhöhung bis zur Mietkündigung. E-Book 18,90 EUR

hier bestellen >>Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele offene Stellen im Immobilien- und Haus-Verwaltungsbereich. Zu den Stellenanzeigen >>

Sie suchen einen Buchhalter oder Hausverwalter? Mit einer Stellenanzeige auf Vermieter1x1.de erreichen Sie viele Fachkräfte. weitere Informationen >>

Fachbegriffe von A bis Z

Weitere Fachbeiträge zum Thema Hausverwaltung, Betriebskosten, Mietrecht, Rechnungswesen und Steuern im Bereich Immobilienmanagement finden Sie unter Fachbeiträge >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum auf Vermieter1x1.de und und diskutieren ihre Fragen zur Immobilien-Verwaltung oder einer angestrebten Weiterbildung.

Anzeige

Community

Nutzen Sie kostenfrei das Forum für Vermieter und und diskutieren ihre Fragen im Bereich Vermietung bzw. Hausverwaltung.

Neueste Excel-Vorlagen

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Buchhalter und Immobilienkaufleute, u.a. auch Kurse zum Immobilien-Fachwirt (IHK) zusammengestellt.

News

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Vermieter1x1.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

Neueste Stellenangebote

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News. Jobletter jetzt abonnieren >> Anzeige

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Excel-Tool: Steuerberechnungsprogramm für Immobilienanlage

Das Excel-Tool ist auf seiner Art und Weise einzigartig aufgebaut. Das bedeutet Sie müssen lediglich nur die grüne Eingabefelder mit Werten ausfüllen, dabei werden automatisch die Ergebnisfelder ausgewertet.

Preis: 18,- EUR Mehr Informationen >>

Anzeige

Kostenverfolgung Bauprojekte

Mit diesem einfachen Excel-Tool lässt sich die Kostenverfolgung für Bauprojekte leicht gestalten. Sie pflegen separate Listen für das Budget, Hauptaufträge, Nachträge, erwartete Kosten und Rechnungen und bekommen diese Kosten in einer Übersicht auf einem separaten Blatt nach Vergabeeinheiten und Kostengruppen zusammengefasst.

Jetzt hier für 20,- EUR downloaden >>

Anzeige

Stellenmarkt

Sachbearbeitung externes Rechnungswesen (w/m/d) Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Die Bundesanstalt für Immobilienaufgaben (BImA) ist das Immobilienunternehmen des Bundes, das die immobilienpolitischen Ziele der Bundesregierung unterstützt und für fast alle Bundesbehörden die notwendigen Flächen und Gebäude zur Verfügung stellt. Dementsprechend sind wir in ganz Deutsch... Mehr Infos >>

Beteiligungscontroller:in

Börsennotierte Führungsgesellschaft einer mittelständisch geprägten Unternehmensgruppe mit aktuell 46 unmittelbaren Beteiligungen in den Segmenten Engineering, Infrastructure und Material Solutions, Nachhaltige Beteiligungsstrategie "Kaufen, Halten und Entwickeln", Sitz in Bergisch Glad... Mehr Infos >>

Börsennotierte Führungsgesellschaft einer mittelständisch geprägten Unternehmensgruppe mit aktuell 46 unmittelbaren Beteiligungen in den Segmenten Engineering, Infrastructure und Material Solutions, Nachhaltige Beteiligungsstrategie "Kaufen, Halten und Entwickeln", Sitz in Bergisch Glad... Mehr Infos >>

Teamleitung Betriebskosten (m/w/d)

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Seit 1930 steht die Ulmer Wohnungs- und Siedlungs-Gesellschaft mbH für bezahlbares Wohnen in Ulm. In den mehr als 95 Jahren haben wir uns zum größten lokalen Mietwohnungsanbieter entwickelt – mit über 7.500 Wohnungen geben wir zahlreichen Ulmerinnen und Ulmern aus unterschiedlichen Gesellschaftss... Mehr Infos >>

Business Controller (m/w/d)

In der ALTANA Gruppe arbeiten Sie in einer einzigartigen Innovationskultur, in der die Förderung individueller Ideen und Fähigkeiten und ein offenes, vertrauensvolles Miteinander großgeschrieben werden. BYK-Gardner bietet Ihnen eine Menge Vorteile. Im Detail: eine angenehme Betriebsgröße, in der ... Mehr Infos >>

In der ALTANA Gruppe arbeiten Sie in einer einzigartigen Innovationskultur, in der die Förderung individueller Ideen und Fähigkeiten und ein offenes, vertrauensvolles Miteinander großgeschrieben werden. BYK-Gardner bietet Ihnen eine Menge Vorteile. Im Detail: eine angenehme Betriebsgröße, in der ... Mehr Infos >>

Controller*in für Institutsfinanzierungen

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 85 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geiste... Mehr Infos >>

Controller mit Schwerpunkt Produkt-Kalkulation (m/w/d) in Vollzeit

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Wir, die Gubor-Gruppe, gehören als erfolgreiches, familiengeführtes Unternehmen mit rund 1.500 Mitarbeitern europaweit zu den Marktführern von Süßwarenartikeln. Unsere Produkte fertigen wir an fünf Standorten in Deutschland sowie einem Standort in Polen. Dabei setzen wir sowohl in der Beschaffung... Mehr Infos >>

Buchhalter/-in (m/w/d)

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Junior Sales Controller (m/w/d) Vollzeit oder Teilzeit

Bist Du mit an Bord, wenn es um Nachhaltigkeit und das Erreichen der Klimaziele geht? Dann leiste jetzt bei Techem Deinen aktiven Beitrag dazu, wertvolle Ressourcen zu schonen. Wir sorgen gemeinsam für die digitale Energiewende in Gebäuden. Als ein führender Servicepartner für smarte und nachhalt... Mehr Infos >>

Bist Du mit an Bord, wenn es um Nachhaltigkeit und das Erreichen der Klimaziele geht? Dann leiste jetzt bei Techem Deinen aktiven Beitrag dazu, wertvolle Ressourcen zu schonen. Wir sorgen gemeinsam für die digitale Energiewende in Gebäuden. Als ein führender Servicepartner für smarte und nachhalt... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

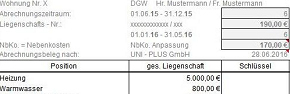

Nebenkostenabrechnung einer Eigentumswohnung

Mit diesem Excel-Tool können könne Sie in der vorgefertigten Tabelle alle Eigenschaften des vermieteten Objekts eintragen. Die Tabelle beinhaltet Rahmenfelder der Umlegbaren Betriebskosten, Nebenkostenanpassung, Steuerelemente und eine Briefvorlage für den Mieter.

Preis: 19,- EUR mehr Informationen>>

Kostenverfolgung Bauprojekte

Mit diesem einfachen Excel-Tool lässt sich die Kostenverfolgung für Bauprojekte leicht gestalten. Sie pflegen separate Listen für das Budget, Hauptaufträge, Nachträge, erwartete Kosten und Rechnungen und bekommen diese Kosten in einer Übersicht auf einem separaten Blatt nach Vergabeeinheiten und Kostengruppen zusammengefasst.

Jetzt hier für 20,- EUR downloaden >>

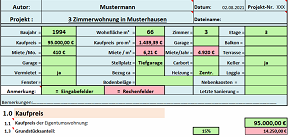

Berechnungsprogramm für Eigentumswohnung

Mit dem Berechnungsprogramm für Eigentumswohnung können Sie die Rendite berechnen. Es müssen lediglich die grünen Eingabefelder mit Werten ausgefüllt werden, dabei werden automatisch die Ergebniswerte berechnet. Mehr Informationen >>

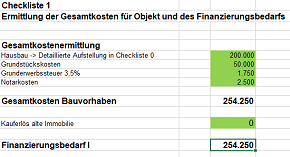

Persönliche Finanzen inkl. Kreditrechner

Sie möchten wissen welche finanziellen Möglichkeiten Ihnen zur Verfügung stehen, um sich ein Haus oder etwas anderes zu finanzieren? Die Excel Checkliste unterstützt Sie in insgesamt 8 detaillierten Checklisten bei Ihrem Vorhaben. Mehr Informationen >>

Paket für Hausverwalter

Unternehmens- Planung leicht gemacht!Dieses Excel-Tool ist empfehlenswert für jeden Immobilienbesitzer, aber auch insbesondere für jedes Immobilienunternehmen. Das Paket beinhaltet unter anderem Vorlagen zu Nebenkostenabrechnung, Rendite und weitere nützliche Berechnungen. Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Kennzahlen-Guide für Controller - Über 200 Kennzahlen mit Erläuterung und Beispielrechnung aus den Bereichen Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Preis: E-Book 12,90 EUR mehr >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|